Tout ce qu’il faut savoir sur les amortissements en comptabilité

- La définition et les principes de base des amortissements.

- Les objectifs principaux et leurs influences sur vos finances.

- Les actifs concernés : immobilisations corporelles et immobilisations incorporelles.

- Les différentes méthodes de calcul : linéaire, dégressif, et basé sur l’utilisation.

- L’impact comptable et fiscal des amortissements sur les états financiers.

L’amortissement est un concept incontournable en comptabilité. Si vous avez déjà entendu parler de « perte de valeur » ou de « dotations aux amortissements », c’est qu’il s’agit d’un processus essentiel pour suivre la dépréciation des immobilisations de votre entreprise.

Entreprendre.ch vous explique tout ce qu’il faut savoir pour maîtriser les amortissements et leur impact sur vos finances.

Qu’est-ce que l’amortissement en comptabilité ?

L’amortissement représente la perte de valeur d’un actif au fil du temps. Que ce soit en raison de l’usure, de l’obsolescence ou de l’écoulement du temps, les biens de votre entreprise perdent peu à peu leur valeur d’origine. En comptabilité, cette dépréciation est répartie sur plusieurs années pour refléter la durée de vie utile de l’actif.

Exemple simple :

Vous achetez une machine pour CHF 10’000, avec une durée de vie estimée à 5 ans. Plutôt que de déduire les CHF 10’000 immédiatement comme une charge, vous répartissez ce coût sur 5 ans, soit CHF 2’000 par an.

Besoin d’aide pour comprendre les amortissements en comptabilité ?

Réservez une consultation avec nos experts : 30 minutes pour 89.- CHF.

Pourquoi amortir un actif ?

- Répartir le coût dans le temps : l’amortissement permet de répartir la dépense d’un bien durable sur sa durée d’utilisation, évitant ainsi un impact trop lourd sur une seule année comptable.

- Refléter la réalité économique : un bien perd naturellement de sa valeur ; l’amortissement traduit cette réalité dans les comptes.

- Optimiser la fiscalité : les dotations aux amortissements sont déductibles des revenus imposables, réduisant ainsi la charge fiscale de l’entreprise.

Quels actifs peut-on amortir ?

Les amortissements s’appliquent aux immobilisations corporelles et, dans certains cas, aux immobilisations incorporelles.

Immobilisations corporelles

- Machines et équipements : outils de production, ordinateurs, véhicules.

- Bâtiments : locaux professionnels, entrepôts.

- Mobilier : meubles, équipements de bureau.

Immobilisations incorporelles

- Logiciels : amortis sur leur durée d’utilisation estimée.

- Brevets : leur durée d’amortissement correspond à leur durée de protection légale.

Attention : les actifs ayant une durée de vie illimitée, comme une marque ou un goodwill, ne sont généralement pas amortis mais peuvent faire l’objet d’un test de dépréciation.

Comment calcule-t-on un amortissement ?

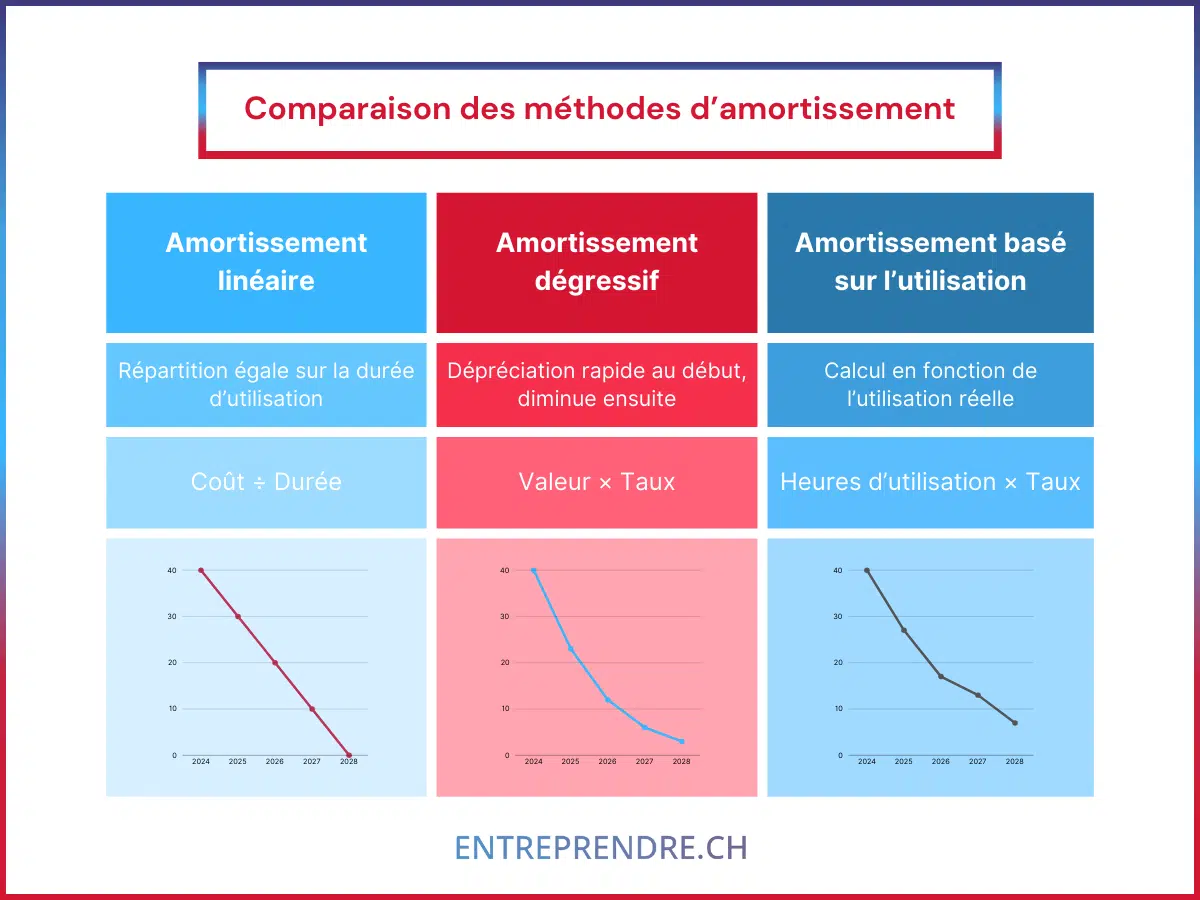

Il existe plusieurs méthodes pour calculer l’amortissement d’un actif. La méthode choisie dépend du type d’actif et des règles comptables applicables.

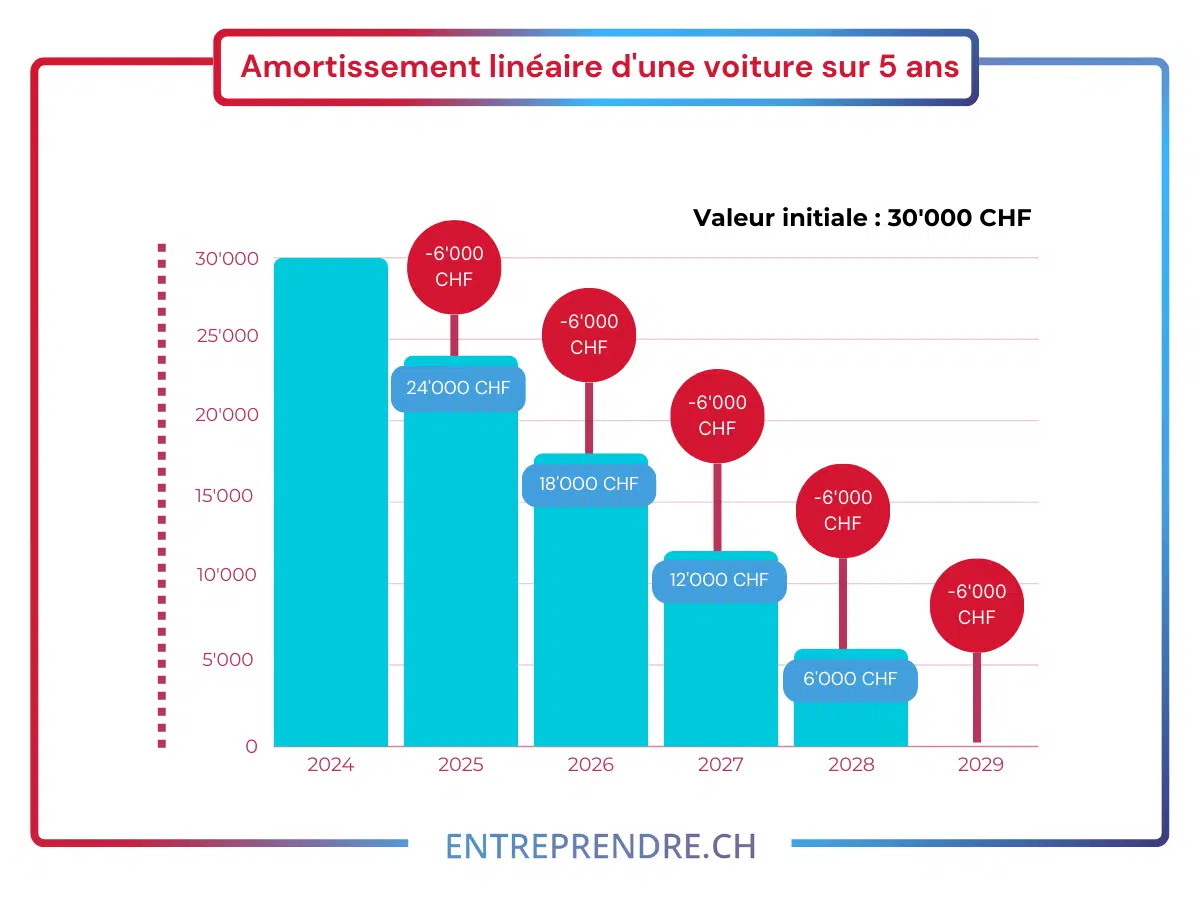

1 – Amortissement linéaire

C’est la méthode la plus courante et la plus simple. Le coût de l’actif est réparti de manière égale sur sa durée de vie utile.

Formule :

Amortissement annuel = Coût d’acquisition ÷ Durée de vie

Exemple : un véhicule acheté CHF 30’000, avec une durée de vie de 5 ans, sera amorti à raison de CHF 6’000 par an.

2 – Amortissement dégressif

Avec cette méthode, la valeur de l’amortissement diminue chaque année. C’est utile pour les actifs qui perdent rapidement de la valeur, comme les équipements technologiques.

Formule :

Amortissement = Valeur nette comptable × Taux d’amortissement

Exemple : un ordinateur de CHF 5’000 amorti à 40 % par an. La première année, l’amortissement sera de CHF 2’000. La deuxième année, il sera de 40 % de CHF 3’000, soit CHF 1’200.

3 – Amortissement basé sur l’utilisation

Cette méthode est utilisée lorsque la dépréciation de l’actif dépend directement de son utilisation. Par exemple, une machine peut être amortie en fonction du nombre d’heures d’utilisation.

Si ces calculs ou ces choix de méthode vous semblent complexes, pas de souci : notre fiduciaire est là pour vous accompagner et simplifier la gestion comptable de votre entreprise.

Bénéficiez d’un accompagnement complet pour vos besoins fiscaux et comptables.

Découvrez nos services dédiés aux entreprises et aux indépendants

Où enregistrer les amortissements en comptabilité ?

Les amortissements sont inscrits dans le compte de résultat sous forme de charges, ce qui réduit le bénéfice imposable de l’entreprise. Ils sont également détaillés dans les annexes comptables, qui fournissent des informations complémentaires sur les méthodes utilisées et les montants affectés. Au bilan, la valeur nette de l’actif diminue chaque année.

Exemple :

Une machine achetée CHF 10’000 :

- Première année : dotation de CHF 2’000 (charge au compte de résultat), valeur nette au bilan de CHF 8’000.

- Deuxième année : dotation de CHF 2’000, valeur nette au bilan de CHF 6’000.

Impact des amortissements sur les finances de l’entreprise

Réduction du bénéfice imposable :

Les amortissements sont considérés comme des charges, ce qui diminue le montant de l’impôt sur les bénéfices.

Planification financière :

Ils permettent d’anticiper les besoins futurs de remplacement ou de renouvellement des actifs.

État financier précis :

En reflétant la valeur réelle des biens, les amortissements garantissent que le bilan de l’entreprise reste fidèle à sa situation économique.

Profitez de nos services d’accompagnement personnalisés pour les entrepreneurs

Les erreurs courantes à éviter

Ne pas amortir un actif

Ne pas comptabiliser l’amortissement d’un actif fausse vos états financiers, car cela surévalue la valeur des actifs et gonfle artificiellement le bénéfice net. Cela peut entraîner des déséquilibres dans votre bilan et des complications lors de contrôles fiscaux.

Sous-estimer la durée de vie

Définir une durée de vie trop courte pour un actif augmente les dotations annuelles aux amortissements, ce qui réduit le bénéfice à court terme de manière exagérée. Cela peut également donner une fausse impression de la performance réelle de l’entreprise.

Confusion entre charge et immobilisation

Certains biens durables, comme les équipements ou les machines, doivent être comptabilisés comme des immobilisations et non directement comme des charges. Ne pas faire cette distinction peut entraîner des erreurs dans la gestion des coûts et compliquer la planification financière.

En conclusion

Les amortissements sont un outil essentiel pour gérer efficacement les actifs de votre entreprise. Ils permettent de répartir les coûts dans le temps, d’optimiser la fiscalité et de refléter la réalité économique dans vos comptes. En maîtrisant ce concept, vous pourrez mieux piloter vos finances et planifier les investissements futurs avec sérénité.

Si vous souhaitez être accompagné par des experts pour une gestion comptable optimale. Notre cabinet comptable genevois est à votre disposition pour vous conseiller.

Sur le même sujet

Quelles sont les aides financières à la création d’entreprise en Suisse ?

Réaliser un inventaire pour son entreprise

Bénéfice d’une entreprise : Calculs et interprétation

Les erreurs à éviter quand vous gérez votre compta vous-même (+ checklist)

Dividende : Définition, versement et fiscalité

Le calcul des coûts de revient

Différences entre bilan comptable et compte de résultat

Trésorerie d’entreprise et comptabilité – Tout comprendre

Amortissements en comptabilité – Taux, durée et explications

Les ratios financiers clefs pour une TPE/PME – Formules et interprétations

Est-il obligatoire d’amortir tous les actifs d’une entreprise ?

Non, seuls les actifs immobilisés amortissables sont concernés. Les actifs à durée de vie illimitée ou les immobilisations financières, comme les actions, ne sont pas amortis mais peuvent être soumis à des tests de dépréciation.

Puis-je changer la méthode d’amortissement après avoir commencé à amortir un actif ?

Oui, mais cela doit être justifié par une modification significative des conditions économiques ou de l’usage de l’actif, et il faut en informer clairement dans les annexes comptables.

Que faire si je vends un actif avant la fin de sa durée d’amortissement ?

Si un actif est vendu avant la fin de sa durée d’amortissement, il faut comptabiliser la différence entre sa valeur nette comptable et le prix de vente comme un gain ou une perte dans le compte de résultat.

Comment gérer les amortissements si ma comptabilité est simplifiée ?

Dans une comptabilité simplifiée, les amortissements sont généralement intégrés comme une estimation annuelle forfaitaire, mais il est préférable de garder un suivi des principaux actifs pour anticiper leur remplacement.

Elles aboutissent au calcul du résultat net.

Quelle est la durée de vie utile standard pour certains actifs comme les machines ou les véhicules ?

La durée de vie utile varie selon les règles comptables et fiscales, mais en général :

- Machines : 5 à 10 ans

- Véhicules : 4 à 6 ans

- Logiciels : 3 à 5 ans