Maîtrisez la TVA en Suisse grâce à ce guide !

- Comprendre les bases de la TVA en Suisse.

- Aperçu des erreurs courantes et de leurs conséquences.

- Des solutions pratiques, des conseils pour éviter les pièges et assurer la conformité.

La gestion de la TVA (Taxe sur la Valeur Ajoutée) est une obligation incontournable pour de nombreuses entreprises en Suisse. Cependant, la TVA peut rapidement devenir une source d’erreurs coûteuses si elle n’est pas bien maîtrisée. Entre oublis de déclaration, mauvaise application des taux ou non-respect des délais, ces erreurs peuvent entraîner des sanctions financières ou des contrôles fiscaux.

Dans cet article proposé par Entreprendre.ch, explorez les erreurs les plus courantes liées à la TVA en Suisse et les solutions pour les éviter.

Vous avez des questions sur la fiscalité suisse ?

Réservez une consultation avec nos experts : 30 minutes pour 89.- CHF.

Pourquoi la TVA est-elle importante pour votre entreprise ?

La TVA est un impôt indirect facturé sur la consommation des biens et services. En Suisse, elle s’applique à presque toutes les entreprises ayant un chiffre d’affaires supérieur à 100’000.- CHF par an (ou 150’000.- CHF pour les associations et fondations sans but lucratif).

Bien que collectée pour le compte des autorités fiscales, une mauvaise gestion de la TVA peut impacter directement votre trésorerie, votre réputation et votre conformité légale.

Pour plus d’information sur la TVA en Suisse, nous vous invitons à consulter notre vidéo explicative sur le sujet.

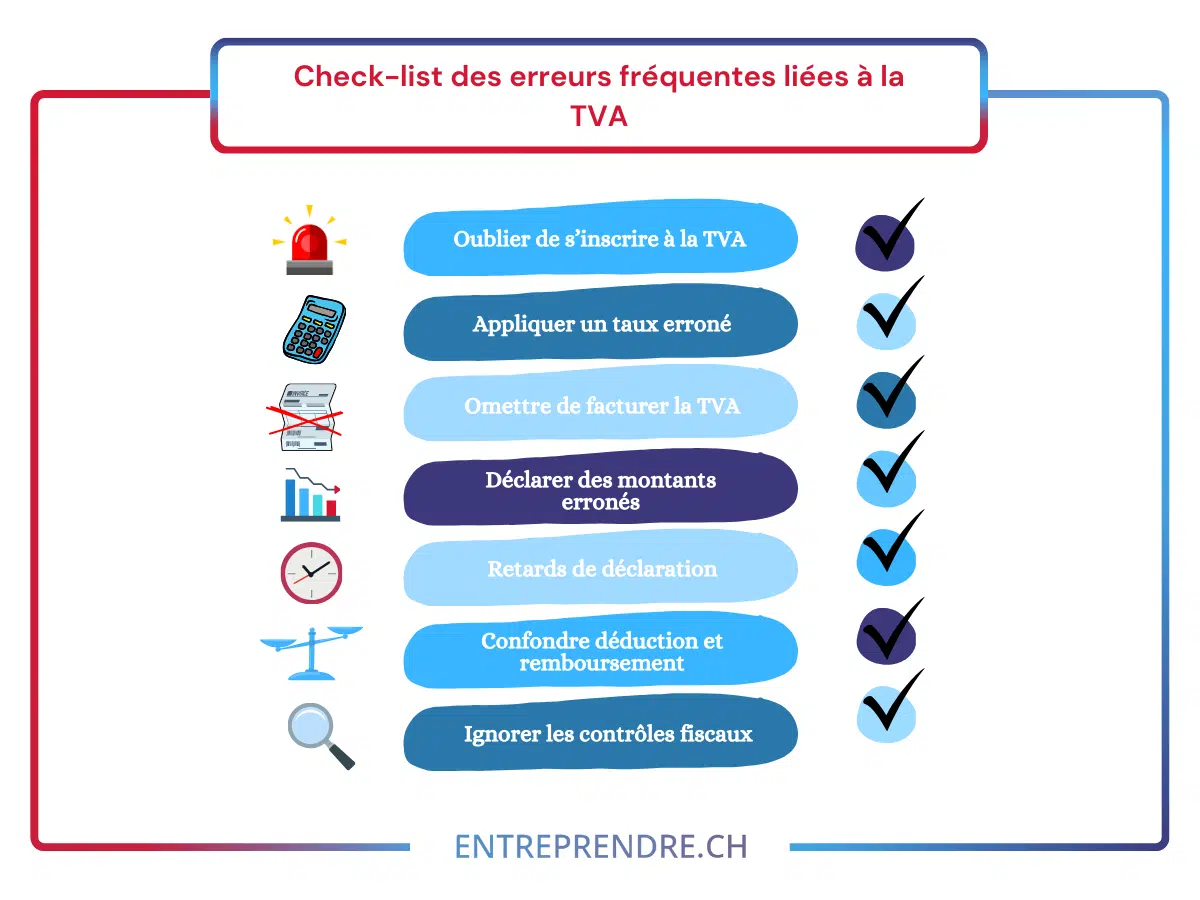

Les erreurs fréquentes liées à la TVA

La fiscalité peut rapidement devenir un défi pour les entreprises, notamment lorsqu’il s’agit de la TVA. Une mauvaise gestion peut entraîner des erreurs coûteuses qu’il est crucial d’éviter.

1. Oublier de s’inscrire à la TVA

De nombreuses entreprises ne réalisent pas qu’elles doivent s’inscrire à la TVA dès que leur chiffre d’affaires dépasse le seuil des 100’000.- CHF. Si vous commencez à facturer la TVA sans être inscrit, vous risquez des sanctions. À l’inverse, ne pas s’inscrire alors que vous y êtes obligé peut entraîner des régularisations coûteuses.

Comment éviter cette erreur ?

Surveillez régulièrement votre chiffre d’affaires. Si vous approchez du seuil, anticipez votre inscription auprès de l’Administration Fédérale des Contributions (AFC).

2. Mauvaise application des taux de TVA

En Suisse, plusieurs taux de TVA s’appliquent :

- Taux normal : 8,1 % (par exemple pour les biens de consommation et la plupart des services).

- Taux réduit : 2,6 % (pour les produits alimentaires, journaux, médicaments).

- Taux spécial : 3,8 % (pour l’hébergement).

Une mauvaise classification de vos produits ou services peut entraîner une sous-déclaration ou un paiement excessif.

Comment éviter cette erreur ?

Consultez la liste des taux et vérifiez régulièrement que vos produits ou services sont correctement classés. Si vous avez un doute, contactez nos experts-comptables genevois ou consultez l’AFC.

3. Oublier d’inclure la TVA sur certaines transactions

Certaines entreprises omettent de facturer la TVA sur les prestations de services transfrontalières, les acomptes ou les ventes en ligne, croyant qu’elles ne sont pas soumises à cet impôt. Or, la TVA peut s’appliquer même dans ces cas spécifiques.

Comment éviter cette erreur ?

Vérifiez si vos transactions internationales ou spécifiques sont soumises à la TVA suisse ou étrangère.

4. Déclarer des montants erronés

Une erreur courante est de confondre chiffre d’affaires brut (TVA incluse) et chiffre d’affaires net (hors TVA). Cela peut entraîner une déclaration incorrecte et un redressement fiscal.

Comment éviter cette erreur ?

Utilisez un logiciel comptable qui calcule automatiquement les montants corrects. Vérifiez que vos factures respectent les normes et indiquent la TVA séparément.

Si vous avez besoin d’aide pour une gestion précise et conforme de votre TVA, notre fiduciaire vous accompagne dans toutes vos démarches fiscales pour sécuriser votre entreprise.

Besoin d’aide pour votre inscription à la TVA ?

Contactez nos experts dès aujourd’hui pour un accompagnement sur mesure !

5. Ne pas respecter les délais de déclaration

Les entreprises doivent déclarer leur TVA trimestriellement ou semestriellement, selon leur mode de déclaration. Le non-respect des délais peut entraîner des pénalités et des intérêts de retard.

Comment éviter cette erreur ?

Notez les échéances dans votre calendrier et mettez en place des rappels. Si possible, déléguez la déclaration à une fiduciaire pour éviter les oublis.

6. Ne pas vérifier les justificatifs

Pour récupérer la TVA sur vos dépenses professionnelles, vous devez conserver des factures conformes. Une facture incomplète ou incorrecte peut vous empêcher de déduire la TVA correspondante.

Comment éviter cette erreur ?

Vérifiez que chaque facture inclut :

- Le numéro TVA du fournisseur.

- Le montant total facturé.

- Le taux de TVA appliqué.

- La mention explicite de la TVA.

7. Confusion entre déduction et remboursement

Certaines entreprises confondent déduction de la TVA en amont et remboursement de la TVA étrangère. La première concerne les dépenses professionnelles en Suisse, tandis que la seconde s’applique aux achats effectués à l’étranger.

Comment éviter cette erreur ?

Apprenez à distinguer ces deux mécanismes et utilisez les formulaires appropriés pour chaque situation.

8. Ne pas anticiper les contrôles fiscaux

L’AFC effectue régulièrement des contrôles pour vérifier la conformité des entreprises. Si vos registres sont incomplets ou vos déclarations incohérentes, cela peut entraîner des redressements.

Comment éviter cette erreur ?

Tenez une comptabilité à jour et conservez vos justificatifs pendant au moins 10 ans, comme l’exige la loi suisse.

Conclusion

La gestion de la TVA en Suisse demande une attention rigoureuse, mais avec les bons outils et processus, vous pouvez éviter les erreurs coûteuses. Assurez-vous de comprendre vos obligations, de suivre vos transactions avec précision et de respecter les délais pour rester en conformité. Une gestion proactive de la TVA protège non seulement votre entreprise, mais renforce également sa crédibilité auprès des autorités fiscales et de vos partenaires.

En cas de doute dans vos démarches, confiez la gestion de votre TVA à notre fiduciaire. Nous veillons à votre conformité fiscale et vous aidons à éviter les erreurs coûteuses

Sur le même sujet

L’impôt anticipé en Suisse : comprendre, déclarer et récupérer

Comment obtenir un numéro de TVA en Suisse ?

Fiscalité et imposition des entreprises en Suisse [Guide 2025]

La fiscalité des sociétés holding en Suisse

Sur le même sujet

Créer son entreprise en Suisse lorsqu’on est frontalier français

Pourquoi la SARL est la meilleure structure pour entreprendre en Suisse ?

SARL ou SA : Quelle est la meilleure option pour votre entreprise ?

Quand une entreprise doit-elle s’inscrire à la TVA en Suisse ?

Une entreprise doit s’inscrire si elle génère un chiffre d’affaires supérieur à 100’000.- CHF par an (150’000.- CHF pour les associations et fondations sans but lucratif). Ne pas respecter cette obligation peut entraîner des régularisations coûteuses. Il est conseillé de surveiller vos revenus pour anticiper cette démarche.

Quels sont les taux de TVA appliqués en Suisse, et comment s’assurer de leur application correcte ?

La TVA en Suisse repose sur trois taux principaux : un taux standard de 8,1 %, un taux réduit de 2,6 % pour des biens spécifiques comme les aliments et médicaments, et un taux spécial de 3,8 % pour l’hébergement. Une mauvaise catégorisation de vos produits ou services peut causer des erreurs de déclaration ou de paiement. Consultez la liste officielle ou un expert pour valider vos classifications.

Que faire pour éviter les erreurs dans les déclarations de TVA ?

Les erreurs fréquentes incluent la confusion entre les montants bruts et nets ou l’omission de certaines transactions spécifiques. Utilisez un logiciel de comptabilité pour automatiser les calculs et vérifiez que vos factures respectent les normes.

Quelles sont les sanctions en cas de retard dans la déclaration de TVA ?

Le non-respect des délais de déclaration, qui sont trimestriels ou semestriels selon votre mode de gestion, entraîne des pénalités et des intérêts de retard. Une bonne organisation, comme des rappels dans votre agenda ou le recours à une fiduciaire, peut vous aider à rester à jour.

Comment optimiser la récupération de la TVA sur vos dépenses professionnelles ?

Pour déduire la TVA payée sur vos achats professionnels, conservez des factures valides. Ces factures doivent inclure le numéro TVA du fournisseur, le taux utilisé, le montant total, et mentionner explicitement la TVA. Vérifiez chaque justificatif avant de le classer pour éviter les refus de déduction.