Double imposition des SARL et SA : de quoi parle-t-on ?

- Une définition simple de la double imposition et son fonctionnement en Suisse.

- Les impacts financiers pour les Sàrl, SA et leurs actionnaires.

- Les erreurs fréquentes et points d’attention pour rester conforme.

La double imposition est un sujet important lorsqu’il s’agit de fiscalité des sociétés de capitaux en Suisse, telles que les Sàrl et les SA. Elle impacte directement la rentabilité, la distribution des bénéfices et la rémunération des actionnaires ou associés. Pour un entrepreneur, comprendre ce phénomène et les moyens de le réduire est essentiel pour gérer efficacement son entreprise et optimiser sa situation fiscale.

Cet article d’Entreprendre.ch a pour objectif d’expliquer clairement ce qu’est la double imposition, son incidence sur les sociétés de capitaux, ainsi que les stratégies fiscales et légales permettant d’alléger cette charge, le tout dans le respect des règles suisses.

Qu’est-ce que la double imposition ?

La double imposition désigne une situation où le même bénéfice est imposé deux fois, à deux niveaux distincts.

Dans le contexte des sociétés de capitaux (Sàrl, SA) en Suisse, elle apparaît généralement ainsi :

- Au niveau de la société : les bénéfices réalisés par l’entreprise sont soumis à l’impôt sur le bénéfice (impôt sur le revenu des personnes morales), prélevé au niveau cantonal et communal, ainsi qu’au niveau fédéral.

- Au niveau de l’associé ou de l’actionnaire : lorsque la société distribue ces bénéfices sous forme de dividendes, ces derniers sont alors imposés dans la déclaration fiscale personnelle des investisseurs, qu’ils soient personnes physiques résidentes en Suisse.

En d’autres termes, les bénéfices de la société sont d’abord taxés au niveau de l’entreprise, puis, une fois distribués en dividendes, ils subissent à nouveau l’impôt sur le revenu des personnes physiques. C’est ce cumul qui engendre la double imposition économique.

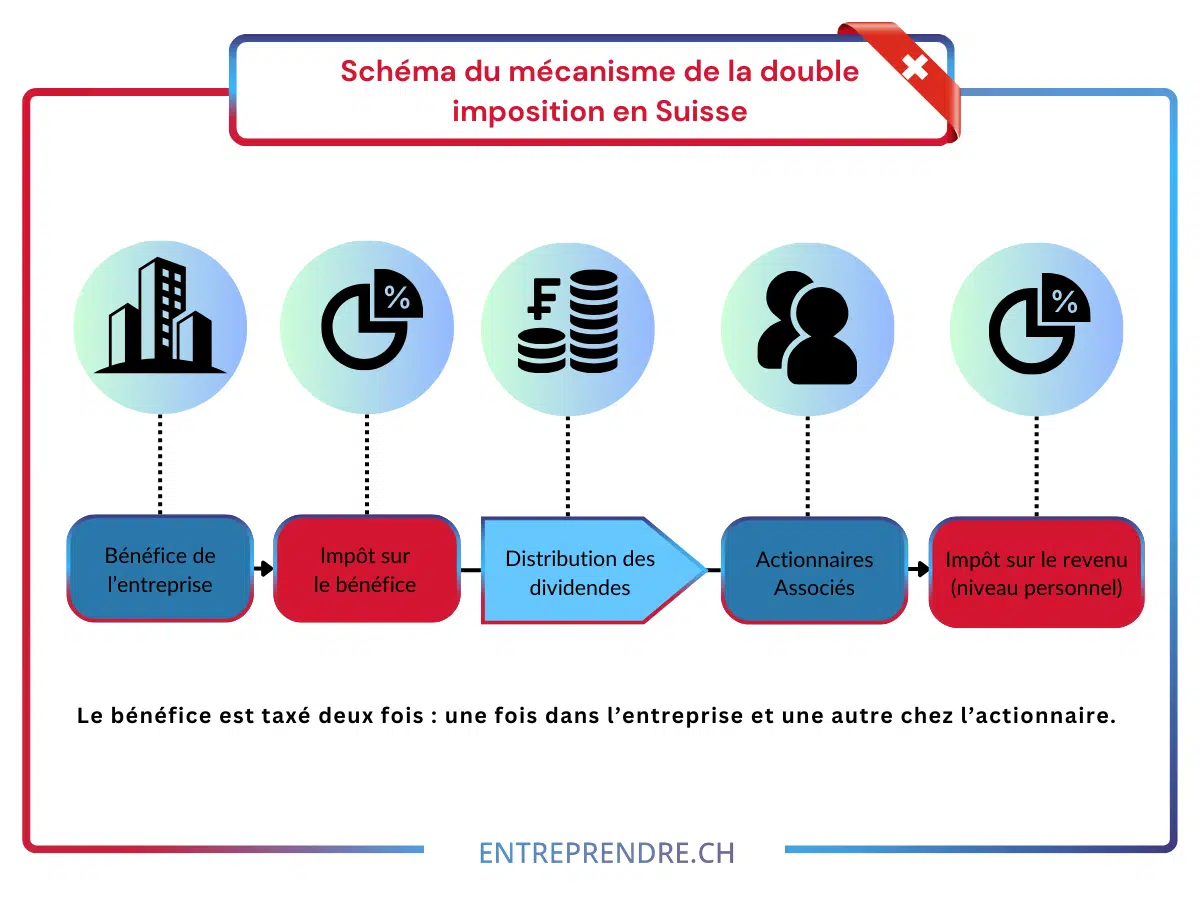

Pour mieux comprendre le fonctionnement de la double imposition, ce schéma illustre les étapes clés : de la taxation des bénéfices de l’entreprise à celle des dividendes perçus par les actionnaires.

Ce mécanisme explique pourquoi les revenus des sociétés de capitaux sont imposés à deux niveaux distincts.

Pourquoi la double imposition existe-t-elle ?

La double imposition découle du système fiscal suisse, où la société et ses actionnaires sont considérés comme des entités juridiques distinctes.

Contrairement à une raison individuelle (RI) ou une société en nom collectif (SNC), où le bénéfice est directement attribué à l’entrepreneur et imposé une seule fois, la Sàrl et la SA sont des personne morale à part entière.

La logique du législateur est de traiter la société comme un contribuable distinct. Le bénéfice appartient d’abord à la société. Ce n’est qu’au moment de la distribution aux actionnaires qu’il se transforme en revenu du particulier.

Cela garantit une certaine cohérence et neutralité du système fiscal, mais au prix d’une imposition cumulée.

Pour une gestion fiscale adaptée et une approche personnalisée à votre situation, notre fiduciaire à Genève se tient à votre disposition pour vous accompagner dans l’analyse et la réduction de la double imposition.

Réservez une consultation avec nos experts : 30 minutes pour 89.- CHF.

Les conséquences pour les entreprises et les actionnaires

La double imposition affecte directement la rentabilité et la distribution des bénéfices. Pour une entreprise rentable, la charge fiscale totale peut être significative. Les actionnaires, eux, voient leur rendement net diminuer, ce qui peut influencer leurs décisions en matière de réinvestissement, de distribution de dividendes ou de financement externe.

Exemple simple :

Prenons l’exemple d’une SA genevoise qui réalise un bénéfice net de 200’000 CHF. Supposons un taux d’imposition global (fédéral, cantonal, communal) sur le bénéfice de la société à 14 %, soit 28’000 CHF d’impôts. Il reste 182’000 CHF à distribuer en dividendes.

Ces dividendes seront ensuite imposés dans le cadre du revenu des actionnaires (attention à l’impôt anticipé), ils subiront une nouvelle taxe, qui, selon le barème fiscal personnel des bénéficiaires, peut réduire encore leur part nette.

La somme totale versée à l’État finit par être notablement plus élevée qu’en l’absence de double imposition.

Les mesures d’atténuation en Suisse

Conscient de l’effet dissuasif que la double imposition peut avoir sur l’investissement, le législateur suisse a mis en place plusieurs mécanismes pour en atténuer l’impact.

1. L’imposition partielle des dividendes

Dans certaines conditions, les dividendes versés aux actionnaires résidents en Suisse peuvent bénéficier d’une imposition partielle plutôt que totale.

Cela signifie qu’au lieu de taxer la totalité du dividende au barème habituel de l’impôt sur le revenu, seules une partie (par exemple 50 % ou 70 %, selon le canton et le type d’entreprise) est soumise à l’impôt. Cette mesure réduit l’effet de la double imposition.

2. Les conventions de double imposition internationale

Si l’actionnaire est domicilié à l’étranger, la situation se complique avec la fiscalité internationale. La Suisse a conclu de nombreuses conventions de double imposition avec d’autres pays, destinées à éviter qu’un même revenu soit imposé deux fois, une fois en Suisse et une fois dans l’État de résidence du bénéficiaire. Dans ce cas, la convention définit les modalités de réduction ou d’exonération de l’impôt, afin d’alléger la pression fiscale globale.

3. La déduction des intérêts notionnels (NID)

Introduit dans certains cantons et au niveau fédéral, le NID (Notional Interest Deduction) permet de déduire du bénéfice imposable un intérêt fictif calculé sur les fonds propres. Cela réduit le bénéfice taxable de la société, et par conséquent, diminue l’assiette sur laquelle l’impôt sur le bénéfice est prélevé. Indirectement, cela réduit l’effet de la double imposition, puisque le bénéfice distribué aux actionnaires aura déjà subi une imposition moindre au niveau de la société.

Besoin d’aide pour votre inscription à la TVA ?

Contactez nos experts dès aujourd’hui pour un accompagnement sur mesure !

Stratégies de gestion pour atténuer la double imposition

Les entrepreneurs et actionnaires peuvent mettre en place plusieurs stratégies pour limiter l’impact de la double imposition :

1. Rémunération mixte

Plutôt que de distribuer uniquement des dividendes, il est possible d’opter pour une combinaison de salaire et de dividendes.

Le salaire, déductible du bénéfice de la société, réduit la base imposable et donc l’impôt sur le bénéfice. En contrepartie, il est imposé en tant que revenu du travail, ce qui peut être plus avantageux selon la situation fiscale personnelle.

2. Capitalisation et réinvestissement des bénéfices

Au lieu de distribuer systématiquement les bénéfices, l’entreprise peut choisir de les réinvestir (par exemple, dans l’achat de machines, la recherche et développement ou la constitution de réserves) afin de faire croître la valeur de la société.

Lorsqu’un actionnaire décide de vendre ses parts, la plus-value réalisée sur la vente peut bénéficier d’une exonération d’impôt sur les gains en capital (dans le cadre de la fortune privée), réduisant ainsi indirectement la double imposition.

3. Crédit-bail ou leasing

En optant pour des solutions de financement alternatif (crédit-bail, leasing), il est parfois possible de mieux maîtriser les charges, de réduire le bénéfice imposable, et donc de limiter l’impact de l’imposition sur les dividendes distribués ensuite.

4. Recours à des spécialistes

Consulter un fiduciaire, un expert-comptable comme les équipes de Entreprendre.ch permet d’identifier les mesures les plus adaptées à la situation particulière de la société. Chaque canton et chaque situation personnelle présentent des nuances qu’il convient de maîtriser pour optimiser la charge fiscale.

Points d’attention et erreurs à éviter

1. Ne pas sur-optimiser au détriment de la conformité : il est primordial de respecter les règles fiscales. Une recherche d’optimisation excessive ou non justifiée peut attirer l’attention de l’administration fiscale.

2. Ne pas négliger l’impact à long terme : les stratégies visant à réduire la double imposition peuvent influencer la structure de capital, la politique de distribution et les projets d’investissement. Il est important de considérer l’impact global sur le développement de la société.

3. Tenir compte de l’évolution légale et fiscale : le cadre fiscal évolue régulièrement. Ce qui est optimal aujourd’hui peut ne plus l’être demain. Une veille régulière et une réévaluation périodique de la stratégie fiscale sont nécessaires.

Pour sécuriser vos démarches et optimiser votre fiscalité tout en restant conforme, les services de notre fiduciaire peuvent vous guider efficacement dans vos choix.

Conclusion : comprendre pour mieux agir

La double imposition est un phénomène inhérent aux sociétés de capitaux, mais il existe des voies pour en atténuer l’effet. Comprendre l’origine de ce phénomène, ses conséquences sur les dividendes et le bénéfice de la société, ainsi que les mesures légales et stratégiques disponibles, permet à l’entrepreneur d’optimiser la structure fiscale de son entreprise.

La clé réside dans une approche réfléchie, basée sur une analyse précise des options, une connaissance du cadre fiscal suisse et, le cas échéant, le conseil éclairé de professionnels. En procédant ainsi, les dirigeants de Sàrl ou de SA peuvent limiter la double imposition, améliorer leur rentabilité et renforcer la santé financière à long terme de leur entreprise.

Sur le même sujet

Taux imposition par canton suisse [2025] – Classement et comparatif

La TVA en Suisse en 2026 – Taux normal, réduit et obligations

Impôts sur les sociétés – Suisse vs France : quelles différences ?

Salaire ou dividende : comment se rémunérer avec sa société en Suisse ?

Sur le même sujet

Droits de signature en Suisse : Comment s’y prendre ?

Créer ou reprendre une entreprise en Suisse : que choisir ?

![combien coûte la création d’une sàrl en suisse [guide 2024]](https://entreprendre.ch/wp-content/uploads/2024/12/combien-coute-la-creation-dune-sarl-en-suisse-guide-2024-500x1000.png.webp)

Combien coûte la création d’une Sàrl en Suisse en 2026 ?

Les démarches administratives après la création de son entreprise

Qu’est-ce que la double imposition pour une Sàrl ou une SA en Suisse ?

La double imposition survient lorsqu’un même bénéfice est taxé deux fois : d’abord au niveau de la société via l’impôt sur les bénéfices, puis au niveau des actionnaires ou associés lorsque ces bénéfices sont distribués sous forme de dividendes.

Pourquoi les sociétés de capitaux comme les Sàrl et SA sont-elles concernées par la double imposition ?

En Suisse, les sociétés de capitaux sont des entités juridiques distinctes de leurs actionnaires. Les bénéfices sont imposés une première fois dans la société, puis une seconde fois comme revenu personnel lorsque ces bénéfices sont versés en dividendes.

Comment atténuer l’effet de la double imposition en Suisse ?

Il existe des mesures comme l’imposition partielle des dividendes pour les actionnaires résidents, les conventions fiscales internationales pour éviter une double imposition transfrontalière, ou encore la déduction des intérêts notionnels pour réduire la base imposable de la société.

Quels sont les avantages d’une rémunération mixte pour limiter la double imposition ?

Une rémunération mixte, combinant salaire et dividendes, permet de déduire le salaire du bénéfice imposable de la société, réduisant ainsi l’impôt sur les bénéfices tout en offrant une fiscalité souvent plus favorable selon le barème personnel.

Quelles erreurs éviter pour limiter la double imposition en Suisse ?

Évitez de chercher des solutions fiscales excessives ou non conformes, qui pourraient attirer des contrôles fiscaux. Assurez-vous également d’anticiper l’impact à long terme de vos choix fiscaux et restez informé des évolutions légales.