En Suisse, les taux d’imposition varient grandement d’un canton à l’autre, influençant la fiscalité des entreprises de manière significative.

L’équipe d’entreprendre.ch à préparer cet article pour aborder les variations des taux d’imposition par canton et leurs implications pour les entreprises.

Découvrez également notre vidéo à ce sujet, avec des conseils précieux sur le choix du canton dans lequel vous installer.

Les différents taux d’imposition par canton

Les taux d’imposition sur les bénéfices varient considérablement selon les cantons. Les taux ci-dessous sont ceux appliqués pour les formes juridiques de type personnes morales, c’est à dire :

La Sàrl et la SA sont des formes juridiques où la responsabilité des associés est limitée à leurs apports au capital. Les bénéfices réalisés sont imposés à deux niveaux : d’abord au niveau de la société (impôt sur les bénéfices), puis au niveau des associés ou des actionnaires lorsqu’ils perçoivent des dividendes (impôt sur le revenu).

C’est ce que l’on appelle la « double imposition économique« , une particularité notable pour ces structures contrairement à la Raison Individuelle.

Vous avez des questions sur la fiscalité suisse ?

Réservez une consultation avec nos experts : 30 minutes pour 89.- CHF.

Classement des taux d’impôts sur les sociétés par Canton

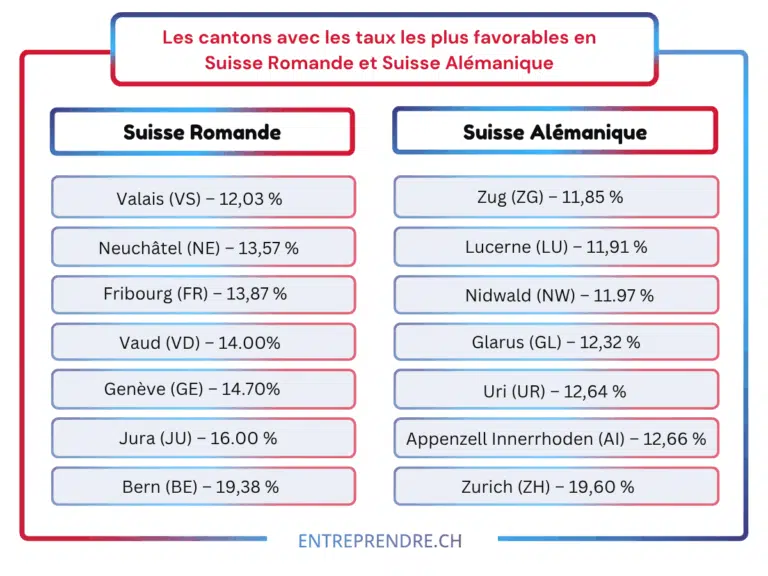

Voici les taux d’imposition maximums effectifs par canton :

- Zurich (ZH) – 19,60 %

- Bern (BE) – 19,38 %

- Ticino (TI) – 19,32 %

- Jura (JU) – 16.00%

- Solothurn (SO) – 15,29 %

- Aargau (AG) – 15,03 %

- Graubünden (Grisons /GR) – 14,77 %

- Genève (GE) – 14.70%

- St. Gallen (SG) – 14,29 %

- Vaud (VD) – 14,00 %

- Fribourg (FR) – 13,87 %

- Basel-Landschaft (BL) – 13,62 %

- Neuchâtel (NE) – 13,57 %

- Schwyz (SZ) – 13,45 %

- Appenzell Ausserrhoden (AR) – 13,35 %

- Thurgau (TG) – 13,21 %

- Basel-Stadt (BS) – 13.04%

- Obwald (OW) – 12,74 %

- Appenzell Innerrhoden (AI) – 12,66 %

- Uri (UR) – 12,64 %

- Glarus (GL) – 12,32 %

- Valais (VS) – 12,03 %

- Schaffhausen (SH) – 12,02 %

- Nidwald (NW) – 11.97%

- Lucerne (LU) – 11,91 %

- Zug (ZG) – 11,85 %

Comparatif des taux entre les cantons romands et alémanique

Comprendre le système fiscal suisse

La fiscalité des entreprises en Suisse peut parfois être complexe. Les sociétés sont imposées au niveau fédéral, cantonal, et communal, ce qui crée un cadre fiscal à trois niveaux.

La Confédération prélève l’impôt fédéral direct (IFD) sur le bénéfice des sociétés, tandis que les cantons et les communes appliquent leurs propres taux, qui peuvent varier considérablement d’un canton à l’autre.

Comment les entreprises sont-elles taxées ?

Les entreprises en Suisse sont taxées sur leur bénéfice net après déduction des dépenses d’exploitation admissibles.

Le calcul de l’impôt dépend donc à la fois de l’efficacité opérationnelle de l’entreprise et des déductions fiscales disponibles.

Les bases de l’imposition et son calcul

Le calcul de l’impôt sur les sociétés commence par la détermination du bénéfice imposable. Cela inclut la révision des éléments financiers tels que les revenus, les coûts, les amortissements et les provisions. La somme est ensuite ajustée en fonction des règles fiscales spécifiques pour aboutir à la base imposable.

Pourquoi les taux varient-ils d’un canton à l’autre ?

Les variations des taux d’imposition cantonaux sont principalement dues à des facteurs économiques, démographiques et politiques locaux. Les cantons cherchent à attirer des entreprises qui peuvent contribuer à l’emploi et à la croissance économique, tout en équilibrant leurs besoins de revenus pour financer les services publics.

Quels sont les avantages des différents taux ?

Les avantages de créer son entreprise dans un canton à faible taux d’imposition sont nombreux. En plus de réduire les charges fiscales, cela peut améliorer la rentabilité globale de l’entreprise.

Les taux plus élevés pour leurs parts sont souvent justifiés par un besoin plus grand de financer des services publics étendus et des infrastructures de qualité, soutenant ainsi une qualité de vie élevée ainsi qu’une redistribution plus équilibrée des ressources financières au sein de la population.

🏢 Besoin d’une adresse professionnelle en Suisse ?

Découvrez notre service de domiciliation dès 89 CHF par mois !

Les déductions d’impôts pour les sociétés suisses

Ces déductions fiscales jouent un rôle clé dans la minimisation de l’impôt dû tout en respectant la législation. Elles reflètent la complexité et la flexibilité du système fiscal suisse, offrant aux entreprises des opportunités d’optimisation fiscale tout en nécessitant une gestion et une planification prudentes.

La déduction des amortissements

En Suisse, les entreprises peuvent réduire leur base imposable en déduisant les amortissements des biens d’investissement. Cela permet de répartir le coût d’un actif sur sa durée de vie utile, réduisant ainsi le bénéfice imposable annuellement.

Les taux et méthodes d’amortissement peuvent varier selon le type d’actif et les règles cantonales, mais les principes généraux restent conformes aux normes de tenue de comptabilité. Cette déduction aide les entreprises à mieux gérer leurs flux de trésorerie et à planifier leurs investissements à long terme.

La déduction des pertes

La Confédération Suisse et les cantons autorisent la déduction des pertes sur les impôts. En effet, vous avez la possibilité de déduire les pertes commerciales pour une durée de 7 ans.

Cette règle permet aux entreprises de lisser les fluctuations de leurs bénéfices et de stabiliser leur planification fiscale sur plusieurs années.

La déduction des provisions

Les entreprises peuvent également constituer des provisions pour risques et charges et les déduire fiscalement, à condition que ces provisions soient justifiées par l’usage commercial, raisonnablement estimées et qu’elles correspondent à des obligations probables ou certaines.

Si vous anticipez des risques sur des paiements futurs, vous pouvez constituer des provisions pour couvrir ces risques. De plus, il est permis d’appliquer une correction de valeur de 5% sur toutes les autres créances en Suisse. Cependant, les provisions doivent être spécifiquement détaillées et documentées pour être acceptées par les autorités fiscales.

Profitez de nos services d’accompagnement personnalisés pour les entrepreneurs

Conseils pour optimiser la fiscalité de votre entreprise

L’optimisation fiscale est essentielle pour maximiser la rentabilité de votre entreprise.

Voici quelques conseils simples à adopter :

1. Choisir le bon canton

Les taux d’imposition varient selon les cantons. Renseignez-vous et optez pour un canton avec des taux adaptés aux besoins de votre activité afin de réduire votre charge fiscale.

2. Utiliser les déductions fiscales

Profitez des déductions comme les amortissements sur les investissements ou les provisions pour risques. Cela permet de diminuer votre bénéfice imposable.

3. Adapter la structure juridique

Passer d’une entreprise individuelle à une SARL ou SA peut réduire les impôts sur les bénéfices, car ces structures bénéficient d’une fiscalité différente.

4. Faire appel à des experts

Un cabinet d’experts-comptables comme Entreprendre.ch peut vous guider dans l’optimisation en tenant compte des spécificités de votre entreprise et des évolutions futures.

Choisir le canton adapté à vos besoins fiscaux

La fiscalité suisse, avec ses multiples variabilités, offre des opportunités uniques. Les avantages et opportunités dont votre entreprise va bénéficié dépendra du canton que vous aurez choisi pour domicilier votre entreprise.

Il est néanmoins recommandé de consulter des experts comme Entreprendre.ch pour vous fournir des conseils personnalisés. Notre équipe propose des services fiduciaires sur Genève et sur le canton de Vaud.

Sur le même sujet

La fiscalité des sociétés holding en Suisse

Les erreurs fréquentes à éviter avec la TVA en Suisse

Double imposition : comprendre son impact sur les Sàrl et SA et optimiser sa fiscalité

Salaire ou dividende : comment se rémunérer avec sa société en Suisse ?

Comment obtenir un numéro de TVA en Suisse ?

Numéro d’Identification Fiscale (NIF) en Suisse – Où et comment le trouver ?

Fiscalité et imposition des entreprises en Suisse [Guide 2025]

Sur le même sujet

Les procédures administratives pour la création d’une entreprise

Comment faire sa demande d’indépendant en Suisse ?

Comment définir le capital social pour son entreprise en Suisse ?

Comment devenir indépendant en Suisse ?

FAQ – Imposition des entreprises en Suisse – Taux par canton

Quels sont les principaux impôts que doit payer une entreprise en Suisse ?

Les entreprises suisses doivent payer deux impôts principaux : l’impôt sur le bénéfice, qui est perçu à la fois au niveau fédéral (8,5%) et cantonal (avec des variations importantes selon les cantons), ainsi que l’impôt sur le capital, prélevé uniquement au niveau cantonal.

Pourquoi les taux d'imposition varient-ils d'un canton à l'autre ?

Chaque canton et chaque commune en Suisse fixent leurs propres taux d’imposition pour attirer les entreprises et financer leurs services publics, en fonction de leurs besoins économiques et sociaux.

Quelle est la différence entre l'imposition d'une entreprise individuelle et d'une SARL ou SA ?

Les entreprises individuelles sont imposées directement sur le revenu personnel du propriétaire, tandis que les SARL et les SA sont soumises à une double imposition : d’abord sur les bénéfices de la société, puis sur les dividendes versés aux actionnaires.

Quelles déductions fiscales peuvent réduire l'impôt des entreprises en Suisse ?

Les entreprises peuvent déduire des éléments tels que les amortissements sur les actifs, les provisions pour risques et les pertes reportées. Ces déductions permettent de réduire la base imposable et, par conséquent, le montant de l’impôt à payer.

Est-il possible de changer la domiciliation d’une entreprise en Suisse ?

Oui, il est possible de changer la domiciliation d’une entreprise en Suisse. Ce changement peut permettre de bénéficier de taux d’imposition plus favorables dans un autre canton.

Cependant, cette procédure implique des démarches administratives, notamment la modification du siège social et l’enregistrement de la nouvelle domiciliation au Registre du Commerce du canton concerné.

Faut-il un conseiller fiscal pour optimiser l'imposition de son entreprise ?

Oui, faire appel à un conseiller fiscal comme Entreprendre.ch permet d’identifier les meilleures stratégies d’optimisation fiscale adaptées à votre situation, d’éviter les erreurs et de profiter pleinement des avantages fiscaux offerts par le système suisse.

![Taux imposition par canton suisse [2025] – Classement et comparatif](https://entreprendre.ch/wp-content/uploads/2024/05/taux-impot-entreprise-par-canton-suisse-scaled.jpg.webp)