Comprendre les charges sociales et leur taux en Suisse

- Tout ce qu’il faut savoir sur les charges sociales en Suisse

- AVS, Assurance accident, LPP

- Taux de cotisation et explications

- Impact des charges sociales sur les entreprises

- Conseils pratiques

Les charges sociales constituent une part essentielle du système de protection sociale en Suisse. Elles englobent un ensemble de cotisations supportées conjointement par les salariés et les employeurs. Elles sont généralement calculées sur la base des salaires bruts.

Ces contributions financent divers programmes de sécurité sociale, garantissant ainsi une couverture contre les risques et soutient les individus en cas de besoin.

L’équipe d’entreprendre.ch a préparer cet article pour vous aider à comprendre les différentes composantes de ces charges, ainsi que leurs taux et modalités tant pour les employeurs que pour les employés.

Les charges sociales en Suisse

Les charges sociales représentent un élément incontournable du fonctionnement du système de protection sociale suisse.

Définition et importance des charges sociales

Les charges sociales sont des contributions et des taxes versées par les employeurs et les salariés pour financer le système de sécurité sociale.

Ces cotisations sont essentielles pour assurer la pérennité des prestations sociales telles que les pensions de retraite, d’invalidité, ainsi que les allocations chômage.

Les charges sociales jouent un rôle vital dans la protection des salariés contre divers risques sociaux et garantissent un filet de sécurité pour les citoyens en cas de besoin.

Qui est concerné par les charges sociales ?

En Suisse, les charges sociales concernent tous les employeurs, les salariés, les travailleurs indépendants ainsi que les frontaliers.

- Les employeurs sont : les entreprises qui emploient du personnel et doivent cotiser pour chaque salarié sur la base des salaires versés.

- Les salariés sont : les personnes travaillant sous contrat de travail et dont une partie du salaire brut est prélevée pour les cotisations.

- Les indépendants sont : les travailleurs qui exercent une activité lucrative pour leur propre compte.

Comment sont partagés les charges sociales ?

Ces cotisations sont le plus souvent partagées entre l’employeur et l’employé, bien que certaines assurances, puissent être entièrement à la charge de l’un ou de l’autre.

Pour les entreprises et les salariés :

- Les entreprises ont l’obligation de s’affilier à différentes caisses de compensation pour verser les cotisations dues.

- Les salariés voient une partie de leur salaire brut déduite pour ces contributions.

Pour les indépendants :

Les indépendants, quant à eux, cotisent obligatoirement à l’AVS, à l’AI et aux APG dès le début de leur activité. Contrairement aux salariés, ils assument l’intégralité des charges sociales, qui représentent environ 10 % de leurs revenus pour l’AVS/AI/APG. Pour les revenus inférieurs à 57’400 CHF, un barème progressif est appliqué.

Quelles sont les différentes charges sociales et leurs taux ?

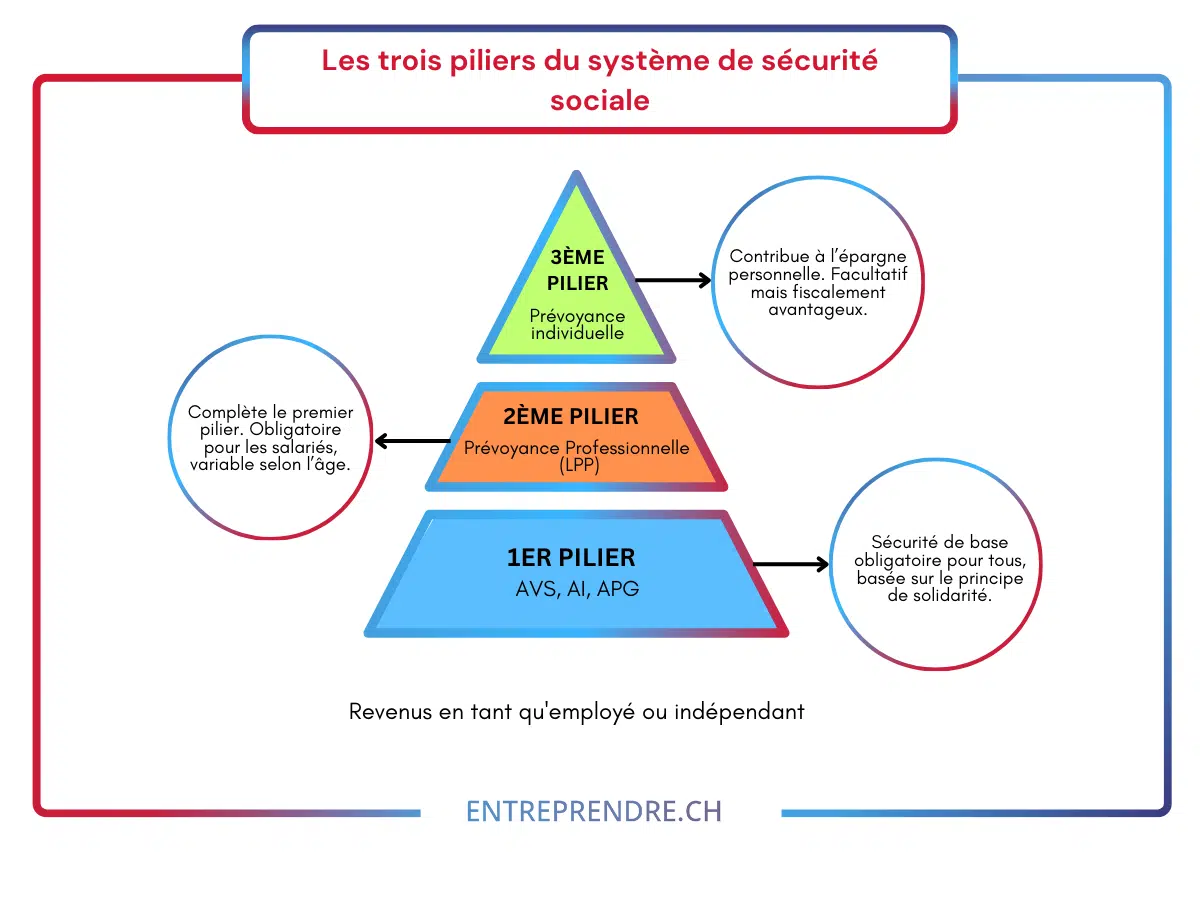

Les charges sociales en Suisse sont réparties sur trois piliers principaux qui visent à assurer une couverture complète des risques sociaux.

Ce sont :

- Le premier pilier : qui inclut les assurances vieillesse (AVS), l’assurance invalidité (AI) et l’assurance perte de gain (APG).

- Le deuxième pilier ou prévoyance professionnelle : il complète les prestations du premier pilier.

- Le troisième pilier : qui est constitué de la prévoyance individuelle qui offre certains avantages fiscaux aux cotisants.

1. Assurance Vieillesse et Survivants (AVS)

L’AVS est un système de pension qui garantit un revenu minimum aux personnes âgées et aux survivants tels que les veufs et les orphelins. Elle est obligatoire pour toutes les personnes domiciliées ou exerçant une activité lucrative en Suisse.

En 2024, le taux de cotisation AVS s’élève à 8.7% du salaire brut, partagé à parts égales entre l’employeur et l’employé, soit 4.35% chacun. Les indépendants, quant à eux, cotisent selon un taux progressif basé sur leurs revenus.

2. Assurance Invalidité (AI)

L’Assurance Invalidité est une cotisation obligatoire qui offre un soutien financier et des prestations en nature aux personnes devenues invalides, leur garantissant ainsi un minimum vital.

Son taux s’élève à 1.4% du salaire brut, également réparti entre l’employeur et l’employé à raison de 0.7% chacun et sont collectées en même temps que celles de l’AVS.

3. Allocations pour perte de gain (APG)

L’APG couvre les pertes de revenu liées au service militaire, ainsi qu’au congé maternité et paternité. Elles visent à compenser les interruptions de travail pour des raisons prévues par la loi.

Le taux de cotisation pour les APG est de 0.5%, partagé entre l’employeur et le salarié, chacun contribuant à hauteur de 0.25%.

4. Assurance chômage (AC)

L’Assurance Chômage fournit une aide financière aux personnes ayant perdu leur emploi. Elle est obligatoire pour tous les salariés affiliés à l’AVS et leurs employeurs, offrant ainsi un filet de sécurité temporaire aux travailleurs en transition.

Le taux de cotisation à l’AC est de 2.2% du salaire annuel déterminant, partagé entre l’employeur et l’employé.

NB : l’AC ne peut pas être payer par les travailleurs ayant atteint l’âge de la retraite ni par les indépendants.

5. Assurance accidents (LAA)

L’Assurance Accidents couvre les accidents professionnels et non professionnels, ainsi que les maladies professionnelles garantissant une couverture complète en cas d’incident lié au travail. Elle est obligatoire pour tous les salariés en Suisse.

Le taux de cotisation varie selon le secteur d’activité et le risque associé et les primes de l’assurance sont intégralement à la charge de l’employeur en cas d’accidents professionnels, tandis que pour les accidents non professionnels elles sont à la charge du salarié.

6. Prévoyance professionnelle (LPP)

La Prévoyance Professionnelle constitue le deuxième pilier du système de sécurité sociale suisse. Elle vise à compléter les prestations du premier pilier pour permettre aux retraités de maintenir leur niveau de vie après la fin de leur activité professionnelle.

Les taux de cotisation de la LPP varient en fonction de l’âge du salarié, allant de 7% à 18% du salaire coordonné. Ces cotisations sont partagées entre l’employeur et le salarié, bien que certains employeurs puissent choisir de prendre en charge une part plus importante.

7. Les allocations familiales

Les allocations familiales sont entièrement à la charge des employeurs en Suisse, ils doivent s’affilier à une caisse de compensation pour allocations familiales dans le canton où est domicilié son entreprise.

Le taux de cotisation varie selon les cantons, se situant entre 0.7% et 3.5% du salaire brut.

8. Prévoyance individuelle

Le troisième pilier ou prévoyance individuelle, est facultatif et permet aux salariés de constituer une épargne retraite complémentaire.

Ce pilier offre des avantages fiscaux, car les montants épargnés peuvent être déduits du revenu imposable. Les cotisations au troisième pilier sont entièrement à la charge des salariés et leur permettent de se constituer un capital pour la retraite de manière flexible et personnalisée.

Exonérations et réductions possibles

En Suisse, certaines situations particulières peuvent donner lieu à des exonérations ou des réductions de charges sociales.

Exemptions

Exemples d’exemptions possibles :

- Les personnes ayant atteint l’âge de la retraite ne cotisent plus à l’assurance chômage.

- Les travailleurs indépendants peuvent également bénéficier de taux progressifs de cotisation à l’AVS, en fonction de leurs revenus annuels.

Déductions fiscales liées aux charges sociales

Les charges sociales peuvent également donner lieu à des déductions fiscales.

Les cotisations versées au 3eme pilier, par exemple, sont déductibles du revenu imposable du particulier. Cela permet aux travailleurs de réduire leur charge fiscale tout en épargnant pour leur retraite.

Les employeurs peuvent également déduire les charges sociales qu’ils versent pour leurs employés de leur base imposable, ce qui peut alléger la fiscalité de leur entreprise.

Note : comprendre le fonctionnement des charges sociales peut s’avérer complexe, mais avec l’aide d’une fiduciaire, il est possible de gérer efficacement ces obligations tout en optimisant leur impact sur vos finances.

Simplifiez la gestion de votre entreprise !

Profitez de nos services personnalisés pour entreprises et indépendants.

Impact des charges sociales sur les entreprises

Les charges sociales représentent un coût important pour les employeurs en Suisse. En fonction de l’âge des employés, du canton dans lequel l’entreprise est située et du secteur d’activité, le taux global des charges sociales peut osciller entre 15% et 25% du salaire brut.

Bien que certaines cotisations soient partagées avec les employés, ces charges constituent une part non négligeable des dépenses d’une entreprise.

Conseils pratiques

Pour gérer efficacement les charges sociales et éviter les erreurs administratives, il est recommandé de :

- Se faire accompagner par une fiduciaire expérimentée pour optimiser la gestion des cotisations.

- S’informer régulièrement sur les modifications des taux et des lois fiscales, qui peuvent varier chaque année.

Conclusion – Importance des charges sociales

La gestion des charges sociales est un enjeu de taille pour les entreprises et les personnes souhaitant créer une entreprise en Suisse.

Ces cotisations permettent de financer un système de protection sociale robuste, garantissant une sécurité financière face aux aléas de la vie.

Cependant, leur complexité et leur coût nécessitent une gestion rigoureuse et informée. Pour éviter les erreurs et les pénalités, n’hésitez pas à faire appel aux experts fiduciaires de Entreprendre.ch pour gérer ces aspects administratifs.

Sur le même sujet

Business Angel et capital-risque

Le contrôle restreint en Suisse – Ce qu’il faut savoir

Bénéfice d’une entreprise : Calculs et interprétation

Amortissements en comptabilité – Taux, durée et explications

Réaliser un inventaire pour son entreprise

Faire la comptabilité de son entreprise – Qui pour vous aider ?

Comment identifier et réduire les coûts inutiles dans son entreprise ?

Comptabilité simplifiée et comptabilité double : Les différences

Passifs en comptabilité – Tout sur les passifs comptables

Comment gérer la comptabilité lors d’une phase de croissance rapide ?

Quelles sont les charges sociales obligatoires pour une entreprise en Suisse ?

Les charges sociales obligatoires incluent l’assurance vieillesse et survivants (AVS), l’assurance invalidité (AI), l’allocation pour perte de gain (APG), l’assurance chômage (AC), la prévoyance professionnelle (LPP), et l’assurance accidents (LAA). Ces cotisations permettent de financer des prestations essentielles pour les salariés et les employeurs.

Comment sont réparties les charges sociales entre employeur et salarié ?

En règle générale, les charges sociales sont partagées entre employeur et salarié à parts égales. Par exemple, pour l’AVS, l’AI et l’APG, le taux est divisé équitablement. Cependant, certaines cotisations, comme celles liées aux accidents professionnels ou aux allocations familiales, sont entièrement prises en charge par l’employeur.

Quels sont les taux des cotisations sociales en 2024 ?

Les taux des cotisations sociales en Suisse incluent 8.7 % pour l’AVS (4.35 % employeur et 4.35 % salarié), 1.4 % pour l’AI, et 0.5 % pour l’APG. Les taux de l’assurance chômage s’élèvent à 2.2 %, également partagés. Les taux pour la prévoyance professionnelle varient selon l’âge du salarié, allant de 7 % à 18 %.

Les indépendants doivent-ils payer des charges sociales en Suisse ?

Oui, les indépendants doivent cotiser aux assurances AVS, AI, et APG. Contrairement aux salariés, ils assument l’intégralité de ces cotisations. Le taux est progressif et basé sur leurs revenus, avec un maximum de 10 % pour les revenus supérieurs à 57’400 CHF.

Quels avantages fiscaux sont liés aux charges sociales ?

Les cotisations versées au troisième pilier (prévoyance individuelle) sont déductibles du revenu imposable. De plus, les charges sociales payées par les employeurs peuvent être déduites de leur base imposable, réduisant ainsi la fiscalité de l’entreprise.