Transformation de société - De la Raison individuelle (RI) à la Sàrl : les étapes

- Pourquoi transformer une raison individuelle en Sàrl ?

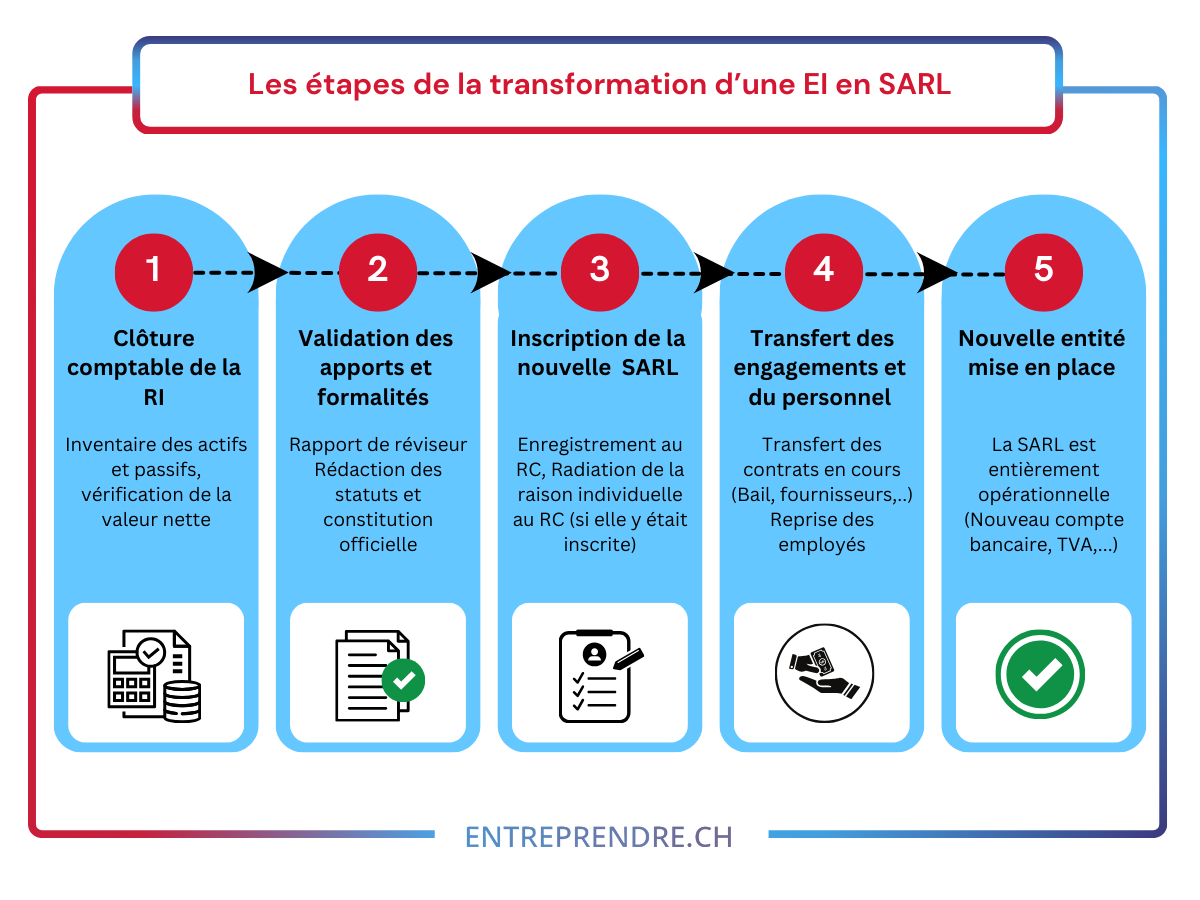

- Les étapes clés de la transformation.

- Les options possibles pour la transition.

- Implications fiscales et administratives.

- Conseils pratiques pour une transition réussie.

Lorsqu’une entreprise individuelle (ou raison individuelle) atteint un certain niveau d’activité, il devient fréquent de vouloir passer à la Sàrl en Suisse. Plusieurs motifs poussent à franchir ce cap : mieux protéger son patrimoine privé, préparer l’arrivée d’associés ou d’investisseurs, bénéficier d’une fiscalité plus adaptée, ou encore professionnaliser la structure.

Toutefois, cette transformation n’a rien d’anodin : il ne s’agit pas d’une simple modification administrative, mais bien d’un processus juridique et fiscal assez précis. Le Code des obligations et la loi sur la fusion (LFus) encadrent les modalités de transfert de l’actif et du passif d’une entreprise individuelle à une société de capitaux.

Les autorités fiscales autorisent un sursis d’imposition sous certaines conditions, afin d’éviter de taxer immédiatement la plus-value accumulée. En parallèle, l’entrepreneur s’inscrit dans une nouvelle logique : la Sàrl devient une personnalité morale distincte, ce qui signifie un fonctionnement comptable plus rigoureux, des assurances sociales légèrement différentes et une réelle limitation de responsabilité (au capital social).

Reste alors à choisir la méthode la plus adéquate — par exemple un apport en nature global ou une création de Sàrl ex nihilo suivie d’une cession d’actifs.

Je vous propose dans cet article un tour d’horizon complet des étapes à franchir, des implications fiscales (dont l’impôt sur les bénéfices, la question des réserves latentes et le risque de liquidation partielle indirecte) et des aspects administratifs.

Besoin d’aide pour transformer votre entreprise ?

Réservez une consultation avec nos experts : 30 minutes pour seulement 65 CHF.

Principales étapes de la transformation d’une EI en SARL

Légalement, on ne peut pas juste “convertir” une raison individuelle en Sàrl par un simple formulaire. Il faut clore l’activité individuelle et constituer une nouvelle société, puis transférer le patrimoine de l’une à l’autre.

Voici la séquence usuelle :

1. Clôture comptable de la raison individuelle

On dresse un bilan de transformation à la date où l’on souhaite transférer l’entreprise. Les actifs (matériel, créances, trésorerie…) et passifs (dettes, emprunts…) sont listés. Il est crucial de vérifier que la valeur nette (actifs – passifs) est au moins égale à 20’000.- CHF, la condition minimum pour constituer le capital d’une Sàrl.

2. Choix de la date de transformation

Il est courant de profiter du début d’année (1ᵉʳ janvier) pour simplifier la comptabilité. En Suisse, si la constitution de la SARL intervient dans le premier semestre, on peut parfois dater l’effet rétroactivement au 1ᵉʳ janvier. Passé le 30 juin, la rétroactivité n’est plus admise. L’idée est de ne pas scinder l’année en deux pour la déclaration fiscale.

3. Évaluation et préparation des apports

L’entrepreneur recense les actifs (machines, stocks, compte bancaire, etc.) et passifs qu’il désire transférer. S’il souhaite que la valeur nette apporte exactement 20’000 .- CHF (ou plus) au capital de la Sàrl, il devra mentionner ces biens. On peut inclure un éventuel surplus en “compte courant d’associé”. Pour valider ces chiffres, il faut s’appuyer sur le dernier bilan et, souvent, un expert réviseur doit confirmer la valeur pour la fondation par apport en nature.

4. Rapport de révision (en cas d’apport en nature)

La loi impose un rapport de vérification par un réviseur agréé si l’on veut constituer la Sàrl via un apport en nature significatif. Ce réviseur confirme que les actifs mentionnés existent réellement et valent au moins la somme retenue. Cette formalité protège les tiers (fournisseurs, créanciers) en assurant la sincérité du capital social.

5. Constitution notariée de la SARL

Les statuts sont rédigés, précisant la raison sociale, le capital, la répartition des parts, etc. On mentionne également la nature et l’évaluation des apports. La création doit être authentifiée par un notaire, après quoi le dossier part au Registre du commerce (RC) pour immatriculation. Simultanément, la raison individuelle est radiée du RC.

6. Transfert des contrats et du personnel

Avec la LFus (loi sur la fusion), un transfert universel de patrimoine est possible si la raison individuelle était inscrite au RC, permettant que tous les contrats, le personnel, etc. basculent automatiquement dans la Sàrl sans résiliation. Sinon, il faut transférer chaque contrat un à un (bail, fournisseurs, etc.). Le contrat de l’employé est repris par la Sàrl (art. 333 CO), assurant la continuité de la relation de travail.

7. Finalisation et continuité

Une fois la Sàrl inscrite, l’activité se poursuit désormais sous la forme d’une société de capitaux. L’entrepreneur devient gérant salarié (ou associé-gérant), tandis que la responsabilité est limitée au patrimoine de la Sàrl et non plus au patrimoine privé de l’ex-indépendant. Les comptes bancaires sont mis au nom de la Sàrl, tout comme les assurances, la TVA, etc.

Approches possibles : apport en nature vs. création séparée

Au moment de passer de la raison individuelle à la SARL, deux grandes méthodes coexistent :

1. Apport en nature (transfert de patrimoine)

On parle de “fondation par apport en nature” : tous les actifs et passifs de l’ancienne EI sont transférés d’un bloc dans la Sàrl, en contrepartie de parts sociales (et éventuellement un solde en compte courant). Si la raison individuelle était déjà au RC et répond aux critères, on peut user du mécanisme de la LFus, permettant la transmission universelle des contrats.

Avantages

- Continuité quasi immédiate : l’activité, les contrats, les employés, etc. passent automatiquement à la Sàrl, minimisant la rupture administrative.

- Neutralité fiscale possible : la loi permet un sursis d’imposition pour les réserves latentes, à condition de reprendre les valeurs comptables et de maintenir la société en Suisse. Aucune taxation ne frappe alors l’entrepreneur au moment de la transformation.

- Sécurisation : la responsabilité limitée prend effet dès l’inscription, et tous les flux existants sont repris, évitant la phase de double structure.

Inconvénients

- Procédure un peu plus lourde à la fondation : il faut un rapport de vérification, un inventaire détaillé, etc.

- Il y a un délai de 5 ans pendant lequel, si l’entrepreneur vend ses parts, les réserves latentes pourraient être réimposées. Cette clause anti-abus restreint la liberté de revente.

- Toutes les dettes et obligations passent également à la Sàrl. On ne “filtres” pas les éléments repris, sauf à scinder le patrimoine, ce qui peut compliquer la procédure.

2. Création d’une SARL distincte suivie de la liquidation de l’EI

Deuxième option : on crée une nouvelle Sàrl ex nihilo avec un apport en numéraire (au moins 20’000.- CHF), indépendamment de la raison individuelle. Ensuite, l’entrepreneur vend (ou cède) à la Sàrl les actifs qu’il veut, puis ferme la raison individuelle.

Avantages :

- Procédure standard et rapide de création, sans besoin de rapport de révision par apport en nature si l’on apporte juste du cash.

- Plus de flexibilité pour choisir quel actif transférer ou non, en évitant par exemple les dettes problématiques.

- Pas de contrainte de 5 ans sur la revente ultérieure des parts de la Sàrl, puisque aucune exonération n’a été demandée.

Inconvénients :

- Potentielle imposition immédiate des bénéfices latents à la clôture de l’EI (ou lors de la vente d’actifs à la Sàrl à un prix supérieur aux valeurs comptables).

- Il faut renégocier ou résilier tous les contrats : bail, fournisseurs, assurances, etc. Rien ne se transfère automatiquement. Cela peut provoquer des complications ou des refus.

- L’employé doit être transféré via un nouveau contrat ou un avenant.

- L’administration double (deux structures successivement, TVA, déclarations séparées) pendant la transition.

Dans la plupart des cas, pour une entreprise active, le schéma de l’apport en nature direct est privilégié si l’on veut la continuité, la neutralité fiscale et la simplicité contractuelle. L’option “création séparée” peut cependant être préférée si on souhaite “faire table rase”, ne transférer qu’une partie du fonds, ou si la raison individuelle a peu d’historique d’activité, ce qui rend la question des réserves latentes moins cruciale.

Pour plus d’informations sur la création d’une SARL en Suisse, consultez notre vidéo sur le sujet.

Fiscalité : impôt sur les réserves latentes, ISoc, liquidation partielle indirecte

La transformation en Sàrl peut avoir un impact fiscal sur les réserves latentes, l’imposition des bénéfices et la revente des parts.

Neutralité d’imposition lors de la transformation (art. 19 LIFD)

En Suisse, la transformation de l’EI en Sàrl peut, sous conditions, se faire sans imposition immédiate des réserves latentes. Autrement dit, le propriétaire ne paie pas d’impôt sur la valeur dissimulée dans l’entreprise (machines amorties, clientèle, etc.) au moment du passage. Cette règle, prévue à l’art. 19 LIFD et reprise par les cantons, impose notamment :

- Que la société reprenante soit assujettie en Suisse.

- Que l’opération porte sur une “entreprise ou partie d’entreprise autonome” reprise à ses valeurs comptables fiscales.

- Que le propriétaire ne revende pas ses parts dans les 5 ans (afin d’éviter l’évasion d’imposition sur le gain en capital).

Si tous les critères sont satisfaits, la transmission est “neutre” : aucune plus-value latente n’est taxée de suite. Par conséquent, le dirigeant évite le scénario d’un “bénéfice extraordinaire” imposable. Néanmoins, s’il vend ses parts trop tôt, l’administration peut réclamer l’impôt rétroactivement.

Imposition future : la SARL distincte de l’actionnaire

Une fois constituée, la Sàrl est soumise à l’impôt sur les bénéfices (taux souvent compris entre 14 et 20 % selon le canton), et l’associé est imposé sur les rémunérations qu’il perçoit : soit un salaire (déductible pour la société, imposable à 100 % au niveau de l’associé), soit un dividende (non déductible pour la société, mais imposé partiellement chez l’associé grâce à l’abattement pour participation qualifiée, en général 30–50 % d’exonération selon les cantons).

Ce mécanisme permet, en général, une optimisation plus fine qu’en entreprise individuelle, où le bénéfice est directement imposé au barème progressif, parfois plus élevé que le taux “flat” sur les sociétés.

Ce système engendre une “double imposition économique” (la société est imposée, puis l’actionnaire), mais adoucie par l’abattement. Les entrepreneurs suisses savent donc arbitrer entre salaire et dividende pour minimiser leur charge globale, en veillant toutefois à un salaire suffisant pour respecter les obligations AVS (sinon on risque une requalification d’une partie du dividende en salaire).

Risque de liquidation partielle indirecte (LPI)

On évoque la LPI quand un vendeur cède sa société contenant des bénéfices non distribués, et que l’acheteur fait remonter ces bénéfices sous forme de dividendes peu après l’acquisition. L’administration considère alors que l’ancien propriétaire a, en quelque sorte, encaissé une distribution de réserves latentes déguisée (réalisant un gain en capital exonéré dans le privé), et la requalifie en revenu imposable.

Appliqué à la transformation EI → SARL, le risque d’une LPI surgit si l’entrepreneur cède trop tôt (dans les 5 ans) les parts de la nouvelle Sàrl. Les autorités pourraient dire : “Ce gain en capital sur la vente résulte en partie des bénéfices accumulés antérieurement, non taxés lors de la transformation ; c’est donc imposable.”.

Généralement, si vous maintenez les parts au moins 5 ans, vous évitez cette requalification. Sinon, le fisc pourrait imposer rétroactivement la plus-value latente.

Pour éviter toute mauvaise surprise, il est préférable de ne pas planifier de revente majeure dans les 5 ans qui suivent la transformation. Si un investisseur doit entrer, on peut recourir à une augmentation de capital (lui faisant acquérir de nouvelles parts) au lieu de lui vendre directement la participation de l’ancien propriétaire, ou bien on assume l’imposition s’il n’y a pas moyen de respecter ce délai.

Simplifiez la gestion de votre entreprise avec nos services complémentaires !

Aspects administratifs et légaux : RC, assurances, prévoyance

Passer d’une raison individuelle à une Sàrl implique des démarches administratives importantes.

Changement de forme et inscription au registre du commerce

- Raison individuelle inscrite : dès 100’000.- CHF de CA, l’EI s’inscrit au RC. Si c’est le cas, on peut user de la LFus pour un transfert universel. La nouvelle Sàrl se substitue à l’EI, la EI est radiée.

- Raison individuelle non inscrite : on doit radier la EI (ou la fermer “de facto”) puis créer la Sàrl. Le transfert automatique des contrats n’est pas possible, chaque engagement doit être cédé ou repris via un nouveau contrat.

Le numéro IDE de l’entreprise change, puisqu’une Sàrl est une personne morale distincte. Il faut mettre à jour le matériel (papier à en-tête, factures, site web, etc.) avec la mention “Sàrl” et la nouvelle raison sociale. Administrativement, cela exige plusieurs notifications (à la banque, aux fournisseurs, à la TVA, etc.).

Comptabilité et obligations

La Sàrl doit tenir une comptabilité en partie double et établir des comptes annuels formels (bilan, compte de résultat, annexe). Même si l’entreprise reste modeste, c’est une obligation du Code des obligations. Cela marque un changement par rapport à la EI, où le propriétaire pouvait parfois se contenter d’une comptabilité simplifiée.

Pour la TVA, si l’EI était assujettie, on transfère l’assujettissement à la Sàrl. En principe, on applique la procédure de déclaration dans le cadre d’une reprise d’entreprise (afin d’éviter de facturer la TVA sur la cession interne). L’essentiel est de prévenir l’AFC et de réaliser une déclaration d’inventaire.

Assurances sociales et LPP

En tant que gérant salarié de la Sàrl, l’ancien indépendant devient affilié aux assurances sociales “salarié” : la Sàrl verse les cotisations patronales, l’employé sa part. Il y a affiliation obligatoire au 2ᵉ pilier (LPP) si le salaire dépasse ~22’050.- CHF. Ceci renforce souvent la protection sociale, mais génère aussi des charges fixes.

Concernant l’assurance-chômage, comme la personne est associée majoritaire, elle n’a pas forcément droit à des indemnités en cas de chômage (puisque le lien de subordination est réputé inexistant). L’employé existant continue son contrat sous la Sàrl, via une reprise automatique ou la signature d’un avenant, ce qui ne perturbe pas son ancienneté.

Responsabilité limitée et obligations de gérance

La Sàrl protège le patrimoine personnel : en cas de faillite, seuls les biens de la Sàrl couvrent les dettes, sauf en cas d’actes graves (gestion fautive, caution personnelle signée, etc.). Le gérant doit gérer conformément aux statuts et à la loi, sous peine de responsabilité en cas de faute professionnelle (art. 754 CO). Les éventuelles dettes antérieures sont transférées si on a utilisé la procédure de transfert universel, la Sàrl devenant débitrice.

Synthèse des avantages et inconvénients

Pour clarifier :

Avantages de la transformation par apport en nature

- Neutralité fiscale possible sur les réserves latentes, évitant une taxation immédiate.

- Transfert automatique de l’activité, des contrats et du personnel (si la EI est inscrite au RC).

- Responsabilité limitée dès l’inscription, protégeant ainsi la sphère privée du fondateur.

- Maintien de l’historique commercial, ce qui peut rassurer la clientèle ou les partenaires.

- Simplification de la comptabilité future, l’entreprise a maintenant la forme d’une société de capitaux bien codifiée.

Inconvénients de cette approche

- Formalisme : besoin d’un rapport de vérification, d’un acte notarié “fondation par apport en nature”.

- Délai de 5 ans pendant lequel la vente de parts peut entraîner la taxation rétroactive.

- Si on a des dettes peu souhaitables, elles migrent en bloc (sauf si on fait un tri rigoureux, ce qui complique la procédure).

Avantages de créer une nouvelle Sàrl séparément

- Création simplifiée : un apport en numéraire de 20k CHF, un acte notarié standard, pas besoin de rapport de révision d’apport.

- Choix de reprendre ou non certains actifs, dettes ou contrats, ce qui peut épurer l’activité.

- Pas de contrainte de 5 ans si l’on souhaite céder les parts, on paie en général tout de suite l’impôt sur la liquidation de l’EI, puis la nouvelle Sàrl démarre “propre”.

Inconvénients de la nouvelle création + liquidation

- Imposition immédiate sur les réserves latentes de la EI, potentiellement coûteuse.

- Réouverture de tous les contrats (bail, abonnement, etc.), potentielle complexité.

- Double déclaration TVA / comptable pendant la phase transitoire, plus de formalités.

Conclusion

La transformation d’une raison individuelle en SARL n’est pas un événement anecdotique, mais un tournant stratégique offrant une meilleure protection patrimoniale, un régime d’imposition potentiellement plus favorable à la croissance, et un cadre plus robuste pour intégrer des associés ou négocier des financements.

Pour mener à bien ce passage, il est recommandé de se faire accompagner d’un notaire, d’un conseiller fiduciaire ou juridique, et de prévoir quelques mois avant la date de changement, idéalement calée en début d’exercice. Les gains en sécurité et en flexibilité valent bien ces efforts, d’autant que l’avenir d’une entreprise peut être plus serein sous une forme de société à responsabilité limitée.

Sur le même sujet

SARL ou SA : Quelle est la meilleure option pour votre entreprise ?

Pourquoi la SARL est la meilleure structure pour entreprendre en Suisse ?

Légalisation de signatures et création d’entreprises – Explications

Droits de signature en Suisse : Comment s’y prendre ?

La société simple en Suisse : Avantages et inconvénients

Comment faire sa demande d’indépendant en Suisse ?

Arnaque à l’annuaire en Suisse : Comment l’éviter ?

Modification de société au Registre du commerce – Comment s’y prendre ?

La raison individuelle en Suisse

Le numéro IDE en Suisse : Définition et importance

Contact du Registre du Commerce en Suisse – Informations par canton

Créer sa société (SARL, SA ou RI) dans le canton de Vaud en 10 étapes

Les démarches administratives après la création de son entreprise

![combien coûte la création d’une sàrl en suisse [guide 2024]](https://entreprendre.ch/wp-content/uploads/2024/12/combien-coute-la-creation-dune-sarl-en-suisse-guide-2024-500x1000.png)

Combien coûte la création d’une Sàrl en Suisse ? [Guide 2025]

Ouvrir un compte de consignation du capital pour une SARL ou SA en Suisse

Pourquoi transformer une raison individuelle en SARL en Suisse ?

La transformation d’une entreprise individuelle en Sàrl offre plusieurs avantages : limitation de la responsabilité de l’entrepreneur à son capital social, meilleure protection du patrimoine personnel, fiscalité potentiellement plus avantageuse et facilitation de l’entrée d’associés ou d’investisseurs. Cette transition permet aussi d’adopter une structure plus professionnelle et d’améliorer l’image de l’entreprise.

Quelles sont les étapes clés pour transformer une raison individuelle en SARL ?

Le processus implique plusieurs étapes :

- Clôturer la comptabilité de la raison individuelle et établir un bilan de transformation.

- Choisir une date de transfert, souvent au début de l’année pour des raisons fiscales.

- Évaluer les actifs et les passifs à transférer à la Sàrl.

- Obtenir un rapport de révision si un apport en nature est utilisé.

- Rédiger les statuts et faire authentifier la création de la Sàrl par un notaire.

- Transférer les contrats et le personnel selon la procédure légale.

- Finaliser l’inscription au Registre du commerce et adapter les obligations administratives.

Quels sont les avantages et inconvénients de l’apport en nature pour créer la SARL ?

L’apport en nature permet un transfert direct des actifs et passifs à la Sàrl, assurant une continuité de l’activité sans rupture administrative. Il peut également bénéficier d’un sursis fiscal, évitant une taxation immédiate des réserves latentes.

Cependant, cette option implique des formalités supplémentaires, comme un rapport de vérification par un expert, et une restriction de revente des parts pendant cinq ans pour éviter une taxation rétroactive.

Quelle est l’alternative à l’apport en nature pour transformer une raison individuelle en SARL ?

L’alternative consiste à créer une nouvelle Sàrl avec un apport en numéraire (minimum 20’000.- CHF), puis à lui céder certains actifs de la raison individuelle avant de fermer cette dernière. Cette méthode est plus simple sur le plan administratif mais peut entraîner une imposition immédiate des bénéfices latents.

Quels sont les impacts fiscaux de la transformation d’une raison individuelle en SARL ?

La loi suisse permet, sous conditions (article 19 LIFD), d’éviter l’imposition immédiate des réserves latentes si la nouvelle Sàrl reprend les actifs aux valeurs comptables et reste en Suisse. Toutefois, si l’entrepreneur vend ses parts dans les cinq ans suivant la transformation, une requalification fiscale peut avoir lieu, entraînant une taxation rétroactive des bénéfices accumulés avant la conversion.